线上线下融合逐渐释放消费潜力中国经济加快复苏。随着中国国内疫情防控形势持续向好,消费市场潜力迎来集中释放。

国家统计局数据显示,今年1—4月份,实物商品网上零售额增长8.6%,线上消费热度直线攀升,中国人“买买买”助经济回暖,向世界传递中国经济加快复苏的强烈信号。

线上线下10天消费近900亿元 “五五购物节”促上海商业复苏。

24小时全市消费支付金额超过156.8亿元,10天网络零售额超过400亿元、线下实物消费达482亿元——上海消费市场正在“五五购物节”的有力促进下全面复苏。

一个现象:功能型可选消费复苏超预期

2020年5月15日,4月份社零数据出炉,消费明显复苏,包含两大亮点。

其中有两大亮点:

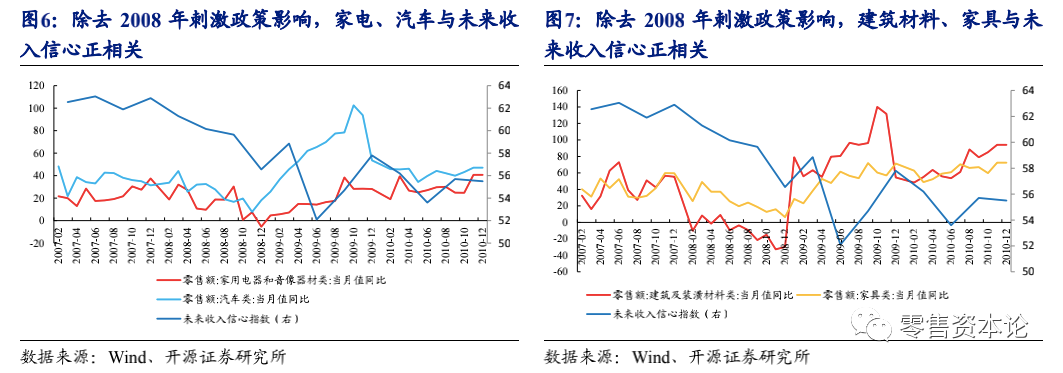

1、汽车消费回暖,同比零增长;

2、地产产业链相关的消费包括家具、建材和家电都出现回暖,都较3月有了明显比例的恢复。

尽管5月份的社零数据要到6月份才能看到,但“五一”假期恰逢周末,五天长假成为了消费回暖的窗口期,线上消费延续火热,涉及线下场景的功能型消费更超预期,内需恢复先于外需、好于外需。

由于涉及到安装调试、试乘试驾等线下场景,家电(白电、黑电)、汽车、家居一季度销量冷清,但4月以来,疫情的稳定使线下场景重建,“五一”期间需求的集中释放使得这些行业的销量超预期:

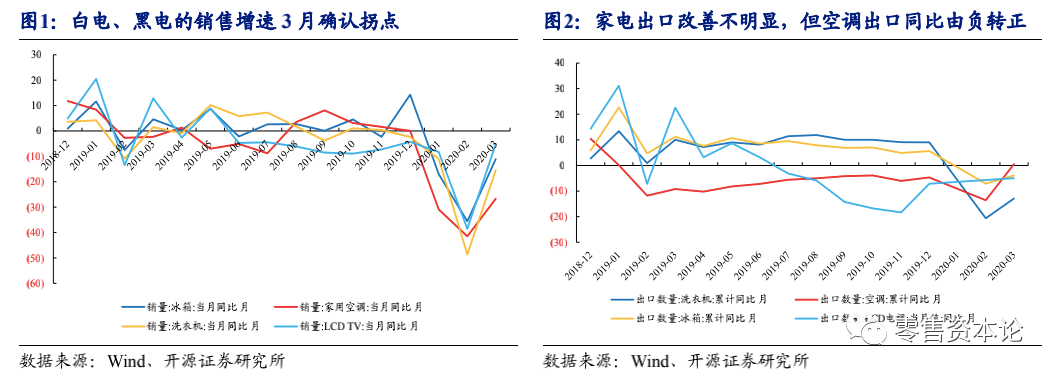

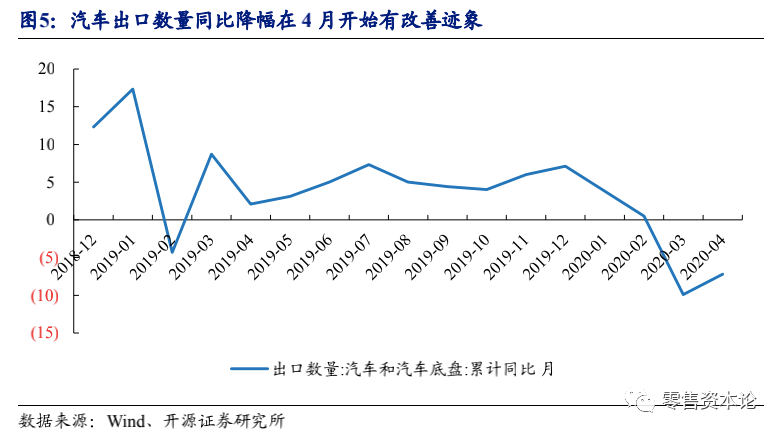

1)家电:冰箱、洗衣机、电视国内销量恢复弹性较好;空调出口累计同比由负转正,洗衣机、冰箱、电视出口累计出口同比三月相对改善;

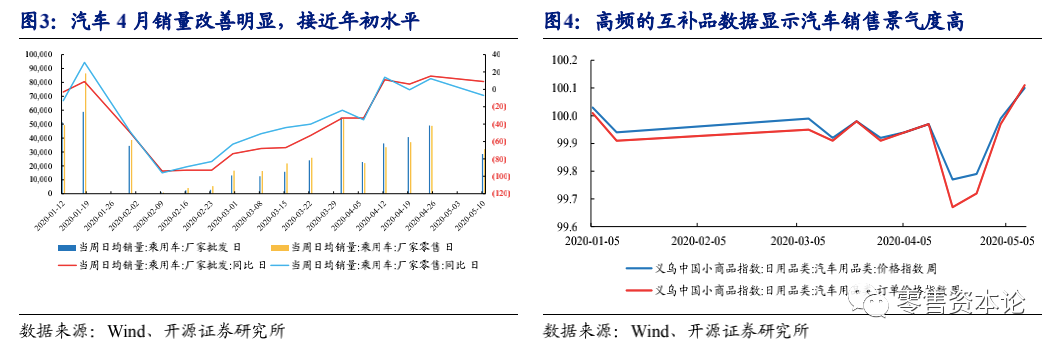

2)汽车:乘用车销量稳步提升,4月份销量改善明显,4.19-4.25单周零售/批发日均销量均达到4.9万辆,同比增长12.3%和12.5%。

3)家居:多个家居卖场“五一”销售情况好于2019年,红星美凯龙全国商场销售额超87.06亿元,同比增长11.7%,消费人数达29.5万人;集美家居北京四家商场实际销售比预估销售超出约4倍。

其中有两大亮点:

1、汽车消费回暖,同比零增长;

2、地产产业链相关的消费包括家具、建材和家电都出现回暖,都较3月有了明显比例的恢复。

尽管5月份的社零数据要到6月份才能看到,但“五一”假期恰逢周末,五天长假成为了消费回暖的窗口期,线上消费延续火热,涉及线下场景的功能型消费更超预期,内需恢复先于外需、好于外需。

由于涉及到安装调试、试乘试驾等线下场景,家电(白电、黑电)、汽车、家居一季度销量冷清,但4月以来,疫情的稳定使线下场景重建,“五一”期间需求的集中释放使得这些行业的销量超预期:

1)家电:冰箱、洗衣机、电视国内销量恢复弹性较好;空调出口累计同比由负转正,洗衣机、冰箱、电视出口累计出口同比三月相对改善;

2)汽车:乘用车销量稳步提升,4月份销量改善明显,4.19-4.25单周零售/批发日均销量均达到4.9万辆,同比增长12.3%和12.5%。

3)家居:多个家居卖场“五一”销售情况好于2019年,红星美凯龙全国商场销售额超87.06亿元,同比增长11.7%,消费人数达29.5万人;集美家居北京四家商场实际销售比预估销售超出约4倍。

天眼查数据显示,集美家居是一家从事家具行业的服务集团,发展了三十年的集美集团,现在全国有9家家居卖场,另有国际贸易、长生宝箓公司(养生事业)、地产事业等。

三层思考:需求是消失还是推迟?

历史经验上,仲春时节有“金三银四”,既是劳动力市场的供需旺季,又是房地产销售、装修的旺季,2020年初的疫情突袭让“金三银四”显得难以重现,但四月、五月的家电、汽车、家居超预期复苏,又把一个命题重新摆在了面前一一需求是被推迟到“金五银六”,还是消失?要回答这个问题,需要重新审视消费复苏的内生驱动力。

思考一:短期中,收入预期不是决定消费复苏斜率的关键因子

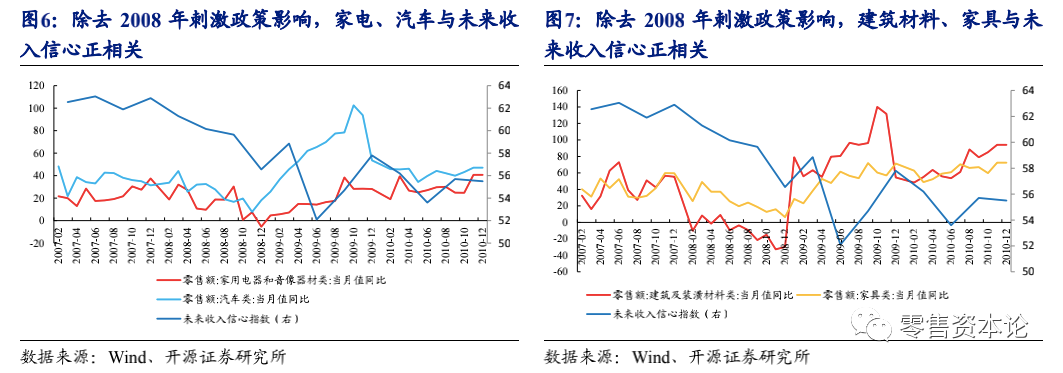

疫情导致的失业和收入预期降低,是不能逃避的问题,而收入预期显然会通过消费平滑的效应来影响到当期消费,这是市场前期对可选消费复苏报以怀疑态度的原因,但一点值得厘清的是,收入预期决定的是消费的“天花板”,并非直接影响消费“从无到有”的斜率,而且有三点因素使这一因子的短期影响弱化:

1)可选消费品与收入和收入预期确实存在同步/滞后关系,但在遭受“危机”时,收入预期的波动总是较大,换言之,收入预期的回升与下行一样快,用底部时的收入预期线性外推下一期的收入预期和消费是难言准确的。

2)其次,考虑到可选消费品购买属于“社交场景”,“社交场景”重塑促使销售从无到有。

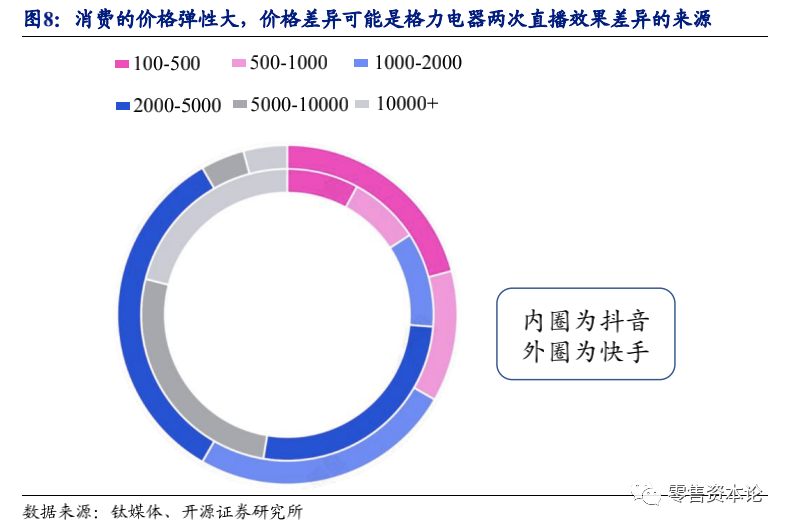

3)相较于消费的收入弹性,价格弹性可能更大,这也是商家开启大型促销活动背后的逻辑。

思考一:短期中,收入预期不是决定消费复苏斜率的关键因子

疫情导致的失业和收入预期降低,是不能逃避的问题,而收入预期显然会通过消费平滑的效应来影响到当期消费,这是市场前期对可选消费复苏报以怀疑态度的原因,但一点值得厘清的是,收入预期决定的是消费的“天花板”,并非直接影响消费“从无到有”的斜率,而且有三点因素使这一因子的短期影响弱化:

1)可选消费品与收入和收入预期确实存在同步/滞后关系,但在遭受“危机”时,收入预期的波动总是较大,换言之,收入预期的回升与下行一样快,用底部时的收入预期线性外推下一期的收入预期和消费是难言准确的。

2)其次,考虑到可选消费品购买属于“社交场景”,“社交场景”重塑促使销售从无到有。

3)相较于消费的收入弹性,价格弹性可能更大,这也是商家开启大型促销活动背后的逻辑。

思考二:消费券“增总量”的效果有限

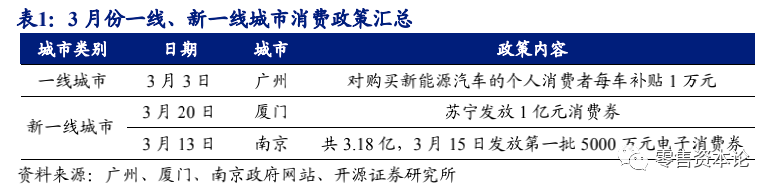

市场关心的问题是:4月和5月体现出来的消费复苏,有多大可能是消费刺激政策下的“昙花一现”,后续的回升斜率如何?答案很大程度上取决于,4月份以来的消费回暖在多大程度上依赖于消费券政策。

开源证券分析师认为4月以来的消费回暖更多来自于内生驱动力,而非刺激的结果。

政府发放消费券拉动内需不是一种新鲜做法,最初,消费券的主要作用是“接济”中低收入阶层,保证这一群体在生活必需品上的购买力,本质上是财政转移支付以追求社会公平的体现。

如今,消费券变成了“普惠”政策,背后的意图在于两层:一层仍然是增强购买力,同时消费券相较于直接发放现金,具有一定的乘数效应,发放消费券更重要的目的是第二层,刺激消费欲望,以及引导人们消除对疫情的恐惧,鼓励大家走出家门进行消费。

但目前我们并没有发现,消费券的两层意图对于“增总量”起到明显效果。

第二层,如果消费券发放能够起到刺激消费欲望,引导消费的作用,我们会看到发放了消费券的城市消费复苏会更快,但从3月份的数据来看,并没有体现出这一作用。

具体而言:

(1)一线城市在3月份消费复苏均不明显。

(2)新一线城市均在3月份出现明显的消费复苏现象。

政府发放消费券拉动内需不是一种新鲜做法,最初,消费券的主要作用是“接济”中低收入阶层,保证这一群体在生活必需品上的购买力,本质上是财政转移支付以追求社会公平的体现。

如今,消费券变成了“普惠”政策,背后的意图在于两层:一层仍然是增强购买力,同时消费券相较于直接发放现金,具有一定的乘数效应,发放消费券更重要的目的是第二层,刺激消费欲望,以及引导人们消除对疫情的恐惧,鼓励大家走出家门进行消费。

但目前我们并没有发现,消费券的两层意图对于“增总量”起到明显效果。

第二层,如果消费券发放能够起到刺激消费欲望,引导消费的作用,我们会看到发放了消费券的城市消费复苏会更快,但从3月份的数据来看,并没有体现出这一作用。

具体而言:

(1)一线城市在3月份消费复苏均不明显。

(2)新一线城市均在3月份出现明显的消费复苏现象。

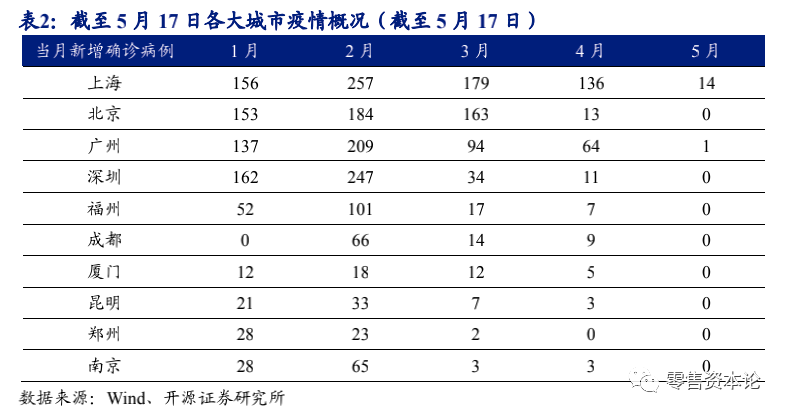

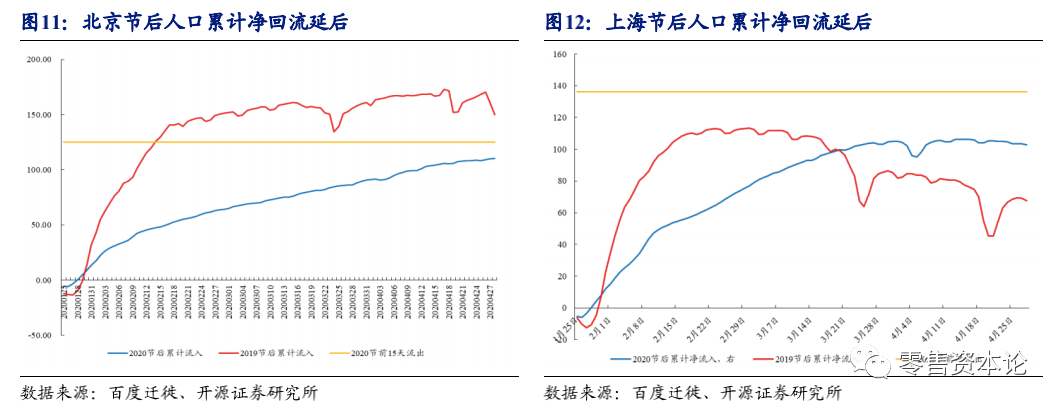

思考三:消费复苏的关键影响因素一一疫情控制、人口流动

疫情以来,对消费最主要的约束是消费场景缺失,以及人口回流较慢导致的消费人群缺失。

疫情控制与人口流动是消费复苏的内在驱动力。

观察发现,病例数更多、人口回流较慢的一线城市消费复苏三月份尚未开始,而新一线城市已纷纷出现消费复苏的迹象,预计随着一线城市的疫情也基本得到控制,人口持续回流,一线城市也将在四五月份迎来消费复苏的拐点。

推测:消费复苏过程中可能发生的分化

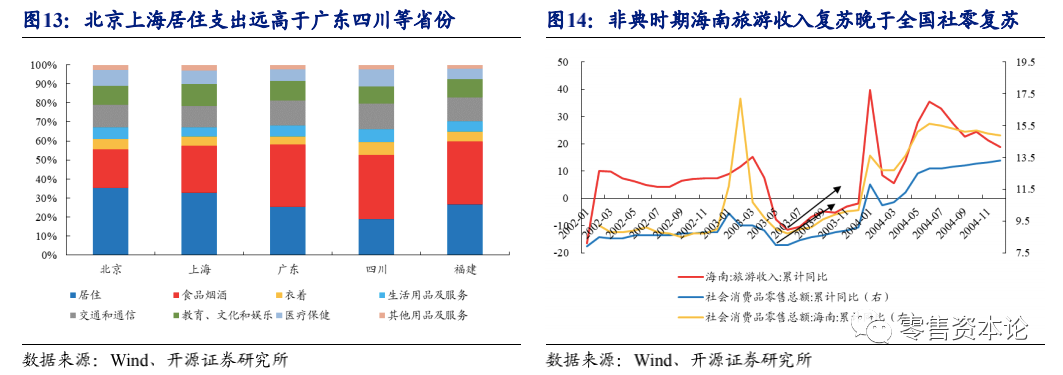

除了作为内在驱动力的疫情控制与人口流动会影响消费复苏外,城市的消费结构、经济结构的分化可能造成消费复苏快慢的分化。

1)消费结构的分化可能导致了城市间消费复苏的分化。

受到疫情影响,居民收入与收入预期下降,居住成本高的一线城市居民相应更多地降低消费,增加储蓄,以便应对未来的房租房贷等刚性支出。

2)另一方面,不同的经济结构也将导致城市间的分化,依赖人口流动的旅游型城市,消费复苏拐点相对缓至。

2)另一方面,不同的经济结构也将导致城市间的分化,依赖人口流动的旅游型城市,消费复苏拐点相对缓至。

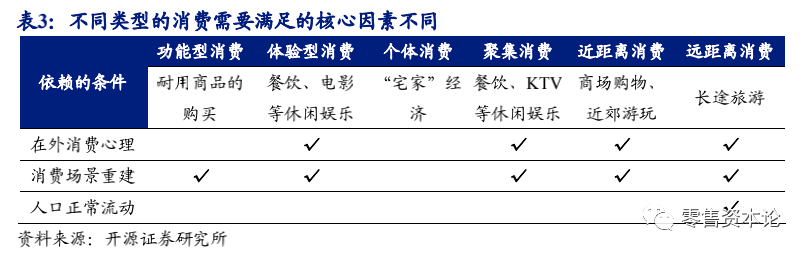

从核心因素出发,定位消费复苏的两个阶段

消费复苏的核心因素是疫情控制和人口流动:

(1)疫情的稳定影响居民在外消费的心理;

(2)疫情的稳定关系到地方的管控政策,决定了消费场景的重建效率;

(3)人口流动背后意味着就业和收入的正常化,前期“缺失”的消费群体将重回视野。

因此,根据依赖的核心因素:消费心理、消费场景、消费条件(人口流动)的不同,消费复苏将经历两个过程:从功能型、个体消费、近距离消费,到体验型、聚集消费、远距离消费。

(3)人口流动背后意味着就业和收入的正常化,前期“缺失”的消费群体将重回视野。

因此,根据依赖的核心因素:消费心理、消费场景、消费条件(人口流动)的不同,消费复苏将经历两个过程:从功能型、个体消费、近距离消费,到体验型、聚集消费、远距离消费。

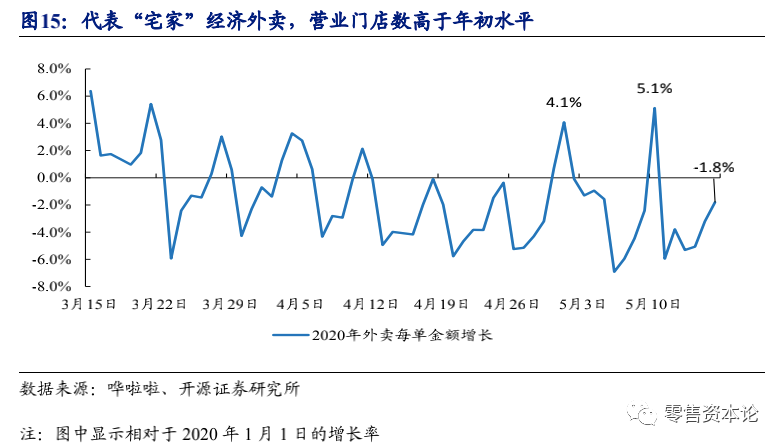

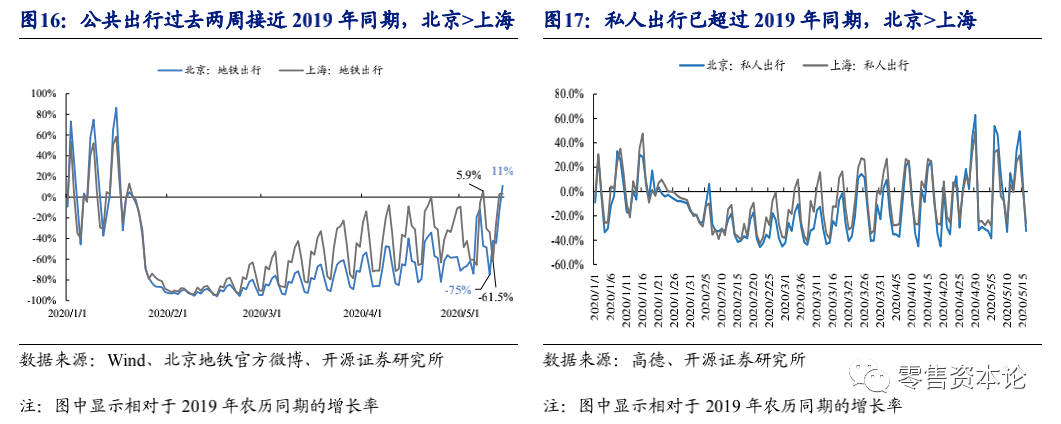

开源证券分析师跟踪的高频数据显示,功能型消费、个体消费、近距高消费的表现已经不逊于2019年同期:

(1)由于当前国内疫情控制得当,消费场景“从零到一”所带来的消费复苏已经表现,我们看到家电、汽车、家居等功能性消费恢复较好;

(2)代表“宅家”经济的外卖,营业门店始终高于年初水平;

(3)代表短距离移动的地铁出行也恢复到2019年同期水平。

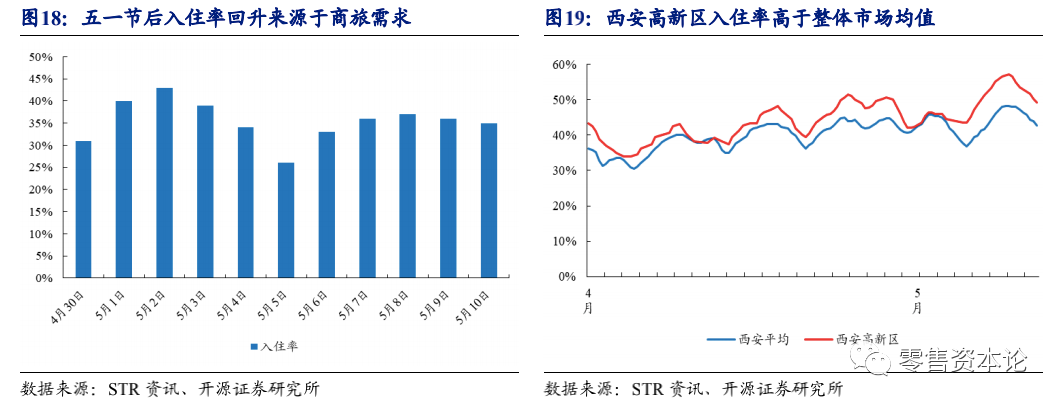

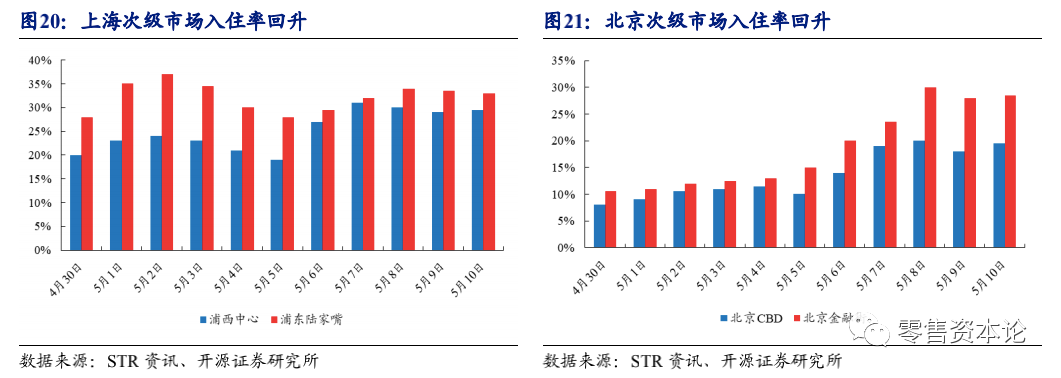

当前处于切换至体验型、聚集型、远距离消费复苏的过程中,商务消费将领先私人消费。

相对于商务需求来说,私人的消费还存在一个心理因素,即在外消费的意愿,同时,还必须拥有闲眼时间实现这种意愿。

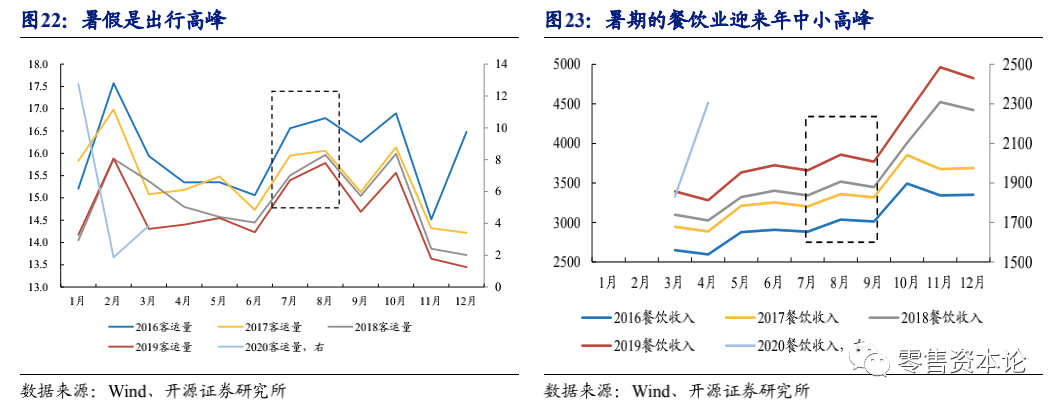

开源证券分析师认为私人的餐饮、休闲娱乐等消费将在署期迎来曙光:一方面是疫情稳定向好,到暑期时应当有更多的消费场景得到恢复;

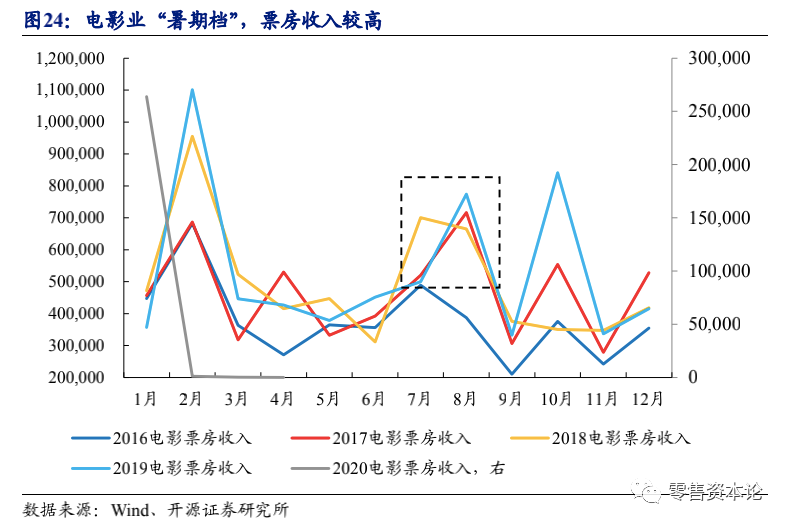

其次是,假期能够给予消费者实现消费意愿的时间,暑假也是历年的出行、餐饮、休闲娱乐消费旺季。

投资建议

当前处于流动性“脱虚入实”,估承压的阶段,分子端的验证更为重要。

市场表现中,前期出现超预期数据验证的行业(家电汽车、家居)市场表现较好,未来的机会藏在数据还未验证、估值相对低的行业。

开源证券分析师认为,当前处于从功能性、个体型、短距离消费切换至到体验型、聚集消费、远距离消费的过程中,由于复工复产顺利推进,商务消费预计将率先回暖,最近的酒店次级市场的高频数据也有所体现,推荐优先配置偏向商务的消费:白酒(次高端)、酒店,航空(需结合高频数据逐步配置)。

推荐按照数据验证的先后顺序,优先配置消费约束条件较少的餐饮(啤酒)、珠宝、广告;结合高频数据逐步配置景区、旅游综合、电影。

从个股层面来讲,城市的分化可能带来不同公司业务复苏的分化。

开源证券分析师认为,当前处于从功能性、个体型、短距离消费切换至到体验型、聚集消费、远距离消费的过程中,由于复工复产顺利推进,商务消费预计将率先回暖,最近的酒店次级市场的高频数据也有所体现,推荐优先配置偏向商务的消费:白酒(次高端)、酒店,航空(需结合高频数据逐步配置)。

推荐按照数据验证的先后顺序,优先配置消费约束条件较少的餐饮(啤酒)、珠宝、广告;结合高频数据逐步配置景区、旅游综合、电影。

从个股层面来讲,城市的分化可能带来不同公司业务复苏的分化。

开源证券分析师观察到二线城市的消费复苏比一线城市块,意味着行业中更多布局二线的公司将率先回暖。

风险提示

疫情出现反复导致防控升级,消费条件和人口流动再次受到抑制。

华源表示,“五一”期间,老字号品牌共举办促销活动76场,回力、上海家化、梅林等上海老字号产品在拼多多平台销售同比增长3.9倍,在天猫海外平台销售同比增长1.3倍。

5月5日,“2020上海全球新品首发季”正式启动,并发布了国内第一个首发经济团体标准,路威酩轩、历峰、开云、耐克、飞跃等国内外知名企业和品牌举办30多场新品首发活动。

上海市商务委副主任刘敏称,下一步还将有52个品牌73场重磅新品发布活动,其中6个国内品牌、46个国际品牌,蔻驰、乐高、戴森等近期即将举办重磅新品发布活动。

另外,上海市还将举办潮牌新品集中首发活动,并正式启动“潮玩魔都首店”主题活动,届时将由抖音平台带领广大消费者“云逛”魔都首店,涵盖吃、喝、玩、乐、购各方面。

华源表示,“五一”期间,老字号品牌共举办促销活动76场,回力、上海家化、梅林等上海老字号产品在拼多多平台销售同比增长3.9倍,在天猫海外平台销售同比增长1.3倍。

5月5日,“2020上海全球新品首发季”正式启动,并发布了国内第一个首发经济团体标准,路威酩轩、历峰、开云、耐克、飞跃等国内外知名企业和品牌举办30多场新品首发活动。

上海市商务委副主任刘敏称,下一步还将有52个品牌73场重磅新品发布活动,其中6个国内品牌、46个国际品牌,蔻驰、乐高、戴森等近期即将举办重磅新品发布活动。

另外,上海市还将举办潮牌新品集中首发活动,并正式启动“潮玩魔都首店”主题活动,届时将由抖音平台带领广大消费者“云逛”魔都首店,涵盖吃、喝、玩、乐、购各方面。

本文已标注来源和出处,版权归原作者所有,如有侵权,请联系我们