传统家居卖场在防火防盗防电商时,购物中心的边界却不断伸向了家居市场的碗里。

宜家开始做购物中心了,NOTORI也躲进购物中心闷声发大财去了,传统家居卖场在防火防盗防电商时,购物中心的边界却不断伸向了家居市场的碗里。尚品宅配、靓家居、各类全屋定制们也在寻找流量更加充沛的渠道,市场似乎在越来越多元。

家居建材市场从2009年以来迎来了爆发式增长,这种增长与中国商品房销售面积爆发息息相关,它以蚕食市场增量红利为主。

2009年中国商品房销售出现非常规暴涨42.1%的局面,2010年商品房销售面积首次站上10亿平方米大关,从此一路摇扶直上,到2018年达到17亿平方米。这期间,商品房销售基本跟养猪一个规律,三年一个周期,13年、16年出现峰顶。

2019年1-2月份,商品房销售1.41亿平方米,下降3.67%,所谓的商品房周期不像以往来得那么明显。不过销售金额12803亿,增长2.8%,体现购买力还是强劲,购买力会因为各种刺激而再度进入房地产市场是各方争议的焦点。

对于家居建材商来说,商品房销售面积增加意味着能否吃“饱”饭的问题,商品房销售金额是否增加意味能否吃“好”饭的问题。

商品房销售面积下降使得不少家居建材商已经感到阵阵寒意,它将使得不少中小租赁商户无业务可做,不得不做出撤场的决定。同时,市场份额继续流向大商户。市场份额过于集中在大商户手上,又会提高大商户的议价能力,引发租金下调。不论中小商户撤场,还是大商户议价能力不断提升,对于家居建材卖场都不是好事。

中国在城市化率30-40%区间历时最短,仅有5年时间完成,期间商品房销售面积9.5亿平方米就推动了10个点的城市化率。

城市化率40-50%,历时用了8年,需要动用53.2亿平方米来推动10个点的城市化率。

50-60%也用了8年,却需要109.9亿平方米来推动,我们可以发现,商品房销售面积对于城市化率推动越来越弱。

中国人口13.9亿,10个点的城市化率需要解决1.39亿人进城。40-50%的城市化率时,商品房销售总面积53.2亿/1.39亿人口=38.27平,假设一个家庭3口人,38.27*3=115平,基本属于刚需盘。

50-60%城市化率时,商品房销售总面积109.9/1.39=79平,假设一个家庭3口人,79*3=237平。很明显,这阶段投资盘开始慢慢占据主导地位,刚需盘放缓。从去年开始,经常可以见到很多楼盘投资盘与刚需盘达到9:1的比率。

近期各方面基调来看,房子以住为主,租售并重,以“租”取代投资盘口风向似有不断加强之势。

刚需盘为锁定盘,不影响市场炒作。投资盘为回报盘,一旦盈利预期枯竭就会造成踩踏。去年开始打压供量预期,典型的高周转盘碧桂园等房企都跑不起来,相当难受,甚至因为周转不畅传出资金面临断链风险的房企也不少。

为了消耗存量盘,建行等金融机构也出来喊话房子盖太多了,还是租它家的房子好。2019年4月8日,国家发展改革委印发《2019年新型城镇化建设重点任务》的通知,其核心就是解决移民租住市场需求。

未来商品房市场很可能保价不保量。

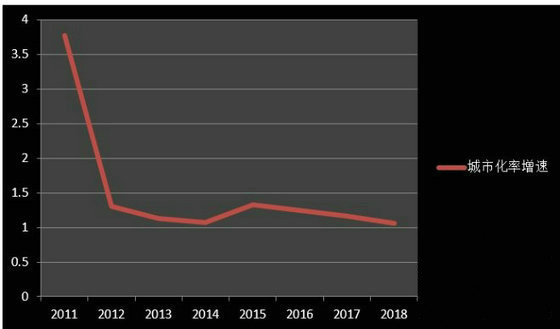

中国城市化率增速从2011年3.77%,到2018年城市化率增速只有1.06%。

《国家新型城镇化规划(2014—2020年)》中注明:城镇化健康有序发展,常住人口城镇化率达到60%左右。

中国城市化率已经进入到中后期阶段,增速会逐步放缓。城市化率增速的核心又在于经济发展动力,或者说该城市能否提供足够多的岗位以及有吸引力的待遇。

中国城市化率在不同市场又差异极大,深圳等珠三角地区城镇化率最高,都在8成以上。这使得家居卖场在不同地区销售差异会极大。

城市化率低的地方做增量盘为主,城市化率高的开始转向存量盘与增量盘并重。

做增量还是做存量

增量盘由新商品房销量决定,决策权在于消费者或者开发商直接做成精装房。

存量盘取决旧改频率,关键指标为二手房销量。

二手房在近年来出现量价齐升,增速远远超过新房销售。

2018年新房销售增速仅为1.3%,2019年1-2月份新房销售增速进入负增长。

同时,一些老旧物业无法适应年轻人的需求,重装频率正在上升。

做低频还是做高频

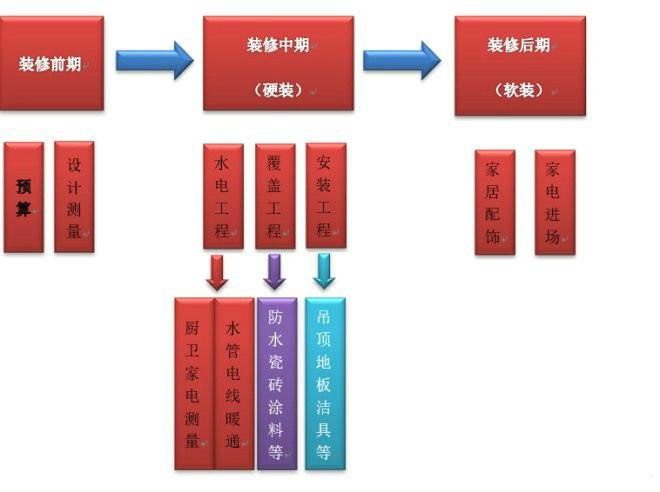

传统家装偏向硬装,一次装修后,框架一定,能够变动的就很少了。家居消费一直是低频高客单,需要深度思考的角色。

家居消费专业性强,特别是前期设计以及中期硬装部分,消费者如果不具备一定的专业能力,在做决策时是相当累的一件事。不少消费者不得不把决策权让渡给装修公司或者包工头之类的。此时,装修公司或者包工头代采成为家居建材卖场的主要客户。

家居卖场零售批发客户可以做到3:7,也就是家居卖场实际上是一个面向B端商户为主的销售渠道,真正面向C端反而在下降。

不少家居建材卖场在转型所谓的家居时,经常会发现卖百货,百货倒,做餐饮,餐饮倒。家居卖场可以说完全没有客流来支撑。

这跟家居卖场自己定位有关。

家居卖场在吸引C端能力一直在退化,为了保住业绩,试图通过B端来控制C端。家居卖场希望通过推设计师,让设计师代消费者行驶决策权,从而实现硬装软装通吃。再者,过多推动全屋定制,使得销售开始不断往头部品牌集中。消费者决策权越小时,到店率越低,越没有足够的客流反哺其它业态。

守B端还是向C端看齐

传统家居卖场需要转型已经是共识,如何转型却需要魄力。放弃已有B端这块蛋糕,并不是一个容易的决策。转型C端失败更可能是个不能承受之重。转或不转值得思考,市场却不会等待。

消费意识的觉醒,消费者已经开始厌倦了B端的指手画脚,希望自己来规划小窝。除了基本设计以及部分硬装,消费者还不好把控外,软装部分消费完全可以自己驾驭。

这些年来,硬装做个简单框架,消费者普遍更加重视软装。

家居板块中,软装部分相对硬装来说,属于高频。软装部分主要指卧室、客厅、餐厅等摆件,以及家纺、饰品等。家居建材卖场在引进商户时,基本以高客单商品为主,增加了消费者考虑时间以及使用周期,影响了到店频频率。

家居卖场偏B端视角,使得希望面向C端走高频的商户,开始往购物中心进驻。

红星美凯龙、居然之家等偏硬,越硬越低频。

宜家、NITORI偏软,越软越高频。

同样在转型泛购物中心,红星、居然之家是很艰难的,直接架设在家居建材之上的补充业态经常存活率不高。NITORI是直接进入购物中心,与高频客户对接。宜家转型购物中心能够跟其它业态互补。

宜家、NITORI等把传统家居重度思考盘转变为轻度随机盘。主要从低频高客单向高频低客单转变。剥离掉硬装部分,软装类家居才是生活的主导,消费者更新频率更高。到NOME这些小体量新兴品牌则直接进入家居生活板块,实现超高频转化。

从宜家到NITORI,再到NOME,面向C端比率越高,与购物中心兼容性也越强。到宜家这里还偏重度,不能完全与购物中心进行无缝对接,宜家荟萃会把宜家做成单独盒子,再与购物中心连成一片。国内个别家居建材卖场能够引进餐饮娱乐等业态还存活下来,更多在于早期偏僻的家居建材卖场现在已经变成城市中心,餐饮娱乐可以直接补充周边市民有效需求不足这一环。但家居建材跟餐饮娱乐实际上是两条线,之间无法形成共振。

消费意思觉醒的时代,消费者对于主权的要求会越来越高。做增量还是做存量,做B端还是做C端,都决定着不同的突围方向。